Sie haben eine Berufsunfähigkeitsversicherung abgeschlossen und möchten diese nun in Anspruch nehmen, doch die Versicherung zahlt nicht? Dann geht es Ihnen wie vielen anderen auch.

Sie haben vorausschauend und vorsorglich für den Fall einer Berufsunfähigkeit (von der man selbstverständlich hofft, dass sie niemals eintreten wird) eine Berufsunfähigkeitsversicherung (BU) abgeschlossen, um sich für den Notfall abzusichern.

Das war durchaus eine kluge Entscheidung. Die Berufsunfähigkeitsversicherung gilt als eine der wichtigsten und bedeutsamsten Versicherungen überhaupt. Warum?

Ein Versicherungsfachmann hat das in einem Beratungsgespräch einmal ganz anschaulich wie folgt erklärt:

"Stellen Sie sich vor, Sie haben ein Haus und im Keller dieses Hauses steht ein Goldesel. Dieser Goldesel liefert Ihnen Monat für Monat Ihr Einkommen. Sie dürfen nur eine einzige Versicherung abschließen. Was versichern Sie? Das Haus oder den Goldesel?"

- Haus und Goldesel im Vergleich

- Die Werbung und das Kleingedruckte

- Die häufigsten Ursachen einer Berufsunfähigkeit

- Die häufigsten Ablehnungsgründe der Versicherer

- Wann tritt meine Berufsunfähigkeitsversicherung ein?

- Fallstricke und Stolperfallen bei der Erlangung der BU-Leistung

- So urteilte der Bundesgerichtshof

- Unterstützung vom Anwalt für Berufsunfähigkeitsversicherung

- 6 Tipps bei BU-Eintritt

Haus und Goldesel im Vergleich

Und tatsächlich zeigt sich, dass der Goldesel – neben seiner enormen Bedeutung - statistisch gesehen auch noch wesentlich anfälliger ist als das Haus:

Schäden, Leistungen und Schadendurchschnitt der Elementarversicherungen:

(als Elementarschäden gelten Schäden an Gebäuden durch Sturm, Hagel, Überschwemmung und Rückstau, Hochwasser, Erdsenkung, Erdrutsch, Erdbeben, Schneedruck und Lawinen)

| Jahr | Anzahl der Schäden | Leistungen | Schaden- durchschnitt |

|---|---|---|---|

| 2013 | 100.000 | 750.000.000 € | 7.212 € |

| 2014 | 80.000 | 330.000.000 € | 4.332 € |

| 2015 | 30.000 | 80.000.000 € | 2.670 € |

| 2016 | 100.000 | 490.000.000 € | 4.967 € |

| 2017 | 60.000 | 190.000.000 € | 3.367 € |

| 2018 | 80.000 | 350.000.000 € | 4.395 € |

Quelle: GDV (Gesamtverband der Deutschen Versicherungswirtschaft)

Anträge und Erledigungen von Erwerbsminderungsrenten (EM-Renten):

| Jahr | Antrags- zugänge | Erledi- gungen insgesamt | Bewilli- gungen | Ableh- nungen | Sonstige Erledigung |

|---|---|---|---|---|---|

| 1996 | 510.284 | 531.672 | 283.382 | 208.561 | 39.729 |

| 2000 | 452.339 | 430.035 | 217.132 | 175.963 | 36.940 |

| 2010 | 367.650 | 361.963 | 189.960 | 155.644 | 16.359 |

| 2014 | 345.210 | 343.721 | 183.266 | 144.783 | 15.672 |

| 2015 | 355.813 | 351.061 | 188.151 | 147.005 | 15.905 |

Quelle: DRV (Deutsche Rentenversicherung)

Beispielsweise wurden im Jahr 2014 laut GDV (Gesamtverband der Deutschen Versicherungswirtschaft) 80.000 Elementarschäden reguliert, während die DRV (Deutsche Rentenversicherung) im selben Jahr 345.210 Anträge auf Erwerbsminderungsrente zu verzeichnen hatte, von denen über die Hälfte auch tatsächlich bewilligt wurden.

Noch extremer sieht es im Jahr 2015 aus. Der GDV meldet hier 30.000 Elementarschäden. Die DRV verzeichnet im selben Zeitraum ganze 355.813 Anträge auf Erwerbsminderungsrente, von denen auch hier mehr als die Hälfte bewilligt wurden.

Die Werbung und das Kleingedruckte

Gut, wenn man da auch den richtigen Versicherungsvertragspartner gefunden hat. Dem sicherheitsorientierten und vorausschauend denken BU-Vorsorge-Interessenten bieten sich hier viele potentielle Versicherungspartner zur Auswahl an.

Die Versicherer werben mit:

„Unfälle und Krankheiten lassen sich nicht vorhersagen. Berufsunfähigkeit kann jeden treffen, selbst die stärksten, schnellsten und mutigsten Helden des Alltags. Wer nicht mehr in seinem Beruf arbeiten kann, muss seinen Lebensunterhalt von Ersparnissen bestreiten. Eine gesetzliche Berufsunfähigkeitsrente gibt es nämlich nicht. Eine Absicherung gegen Berufsunfähigkeit bietet hier verlässlichen Schutz.“

„Was ist eine Berufsunfähigkeitsversicherung?

Ganz einfach: Das ist die wahrscheinlich wichtigste Versicherung von allen. Statistisch gesehen ist jeder Vierte irgendwann einmal betroffen und steht im schlimmsten Fall ohne Einkommen da. Mit uns sichern Sie sich perfekt ab – und genießen Top-Leistungen zum Top-Tarif“

„Egal, wie sich Ihr Berufsleben entwickelt, mit der BU der *** sind Sie auf der sicheren Seite.“

Klingt erst einmal gut und vermittelt das Gefühl von Sicherheit, erwartet man doch, dass die Versicherung einem im Ernstfall auch zur Seite steht.

Das (zumindest für den Juristen) wirklich Interessante findet sich jedoch nicht plakativ auf einer Werbebroschüre, sondern an weniger prominenter Stelle im mehrseitigen Kleingedruckten des Versicherungsvertrags.

"Versicherung ist ein geniales modernes Glücksspiel, bei dem sich der Spieler der angenehmen Überzeugung hingeben darf, den Mann, der die Bank hält, zu schlagen.“

Nach Jahren der Arbeit, des Einzahlens und des Vertrauens in den Vertragspartner tritt eines Tages plötzlich der Ernstfall ein: Berufsunfähigkeit. Die Ursachen hierfür können vielfältig sein, etwa ein Unfall oder eine psychische oder physische Erkrankung. Eine Berufsunfähigkeit kann sowohl in einer vollständigen als auch in einer nur teilweisen Berufsunfähigkeit auftreten. Die Statistik der DRV zeigt, dass dies keineswegs eine Seltenheit ist.

Die häufigsten Ursachen einer Berufsunfähigkeit

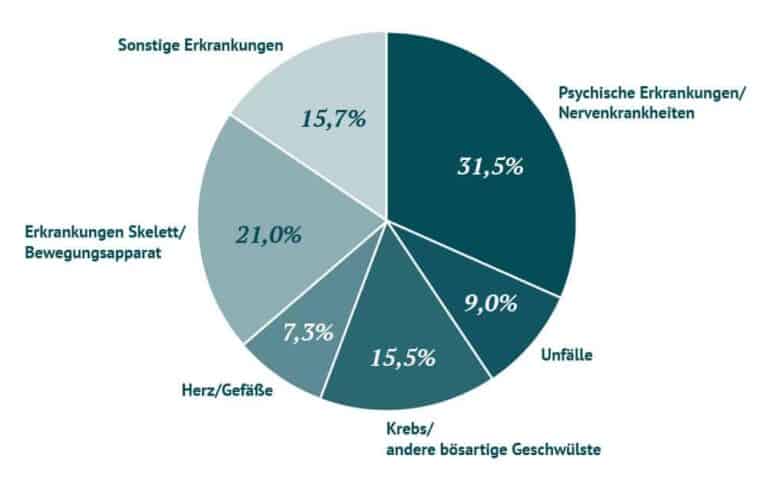

Die 3 häufigsten Ursachen für eine Berufsunfähigkeit sind:

- Nervenkrankheiten und psychische Erkrankungen (z.B. Depressionen, Burn-Out u.Ä.) gefolgt von

- Erkrankungen des Skelett- und Bewegungsapparates und

- Krebserkrankungen

Glücklicherweise haben Sie ja für diesen Fall vorgesorgt!

Oder etwa doch nicht?

Das, was uns der Versicherungsagent bei Vertragsabschluß versichert, ist im Schadensfall gar nicht so sicher.

Sie kontaktieren Ihre Versicherung und schildern ihr die Umstände Ihrer Berufsunfähigkeit. Nach einiger Zeit finden Sie folgende Antwort Ihres Versicherers im Briefkasten:

„Sehr geehrte Frau Mustermann/ sehr geehrter Herr Mustermann,

vielen Dank für Ihren Antrag vom xx.xx.xxxx.

Wir haben den geltend gemachten Anspruch wegen Berufsunfähigkeit geprüft und müssen Ihnen leider mitteilen, dass eine Anerkennung unserer Leistungspflicht nicht möglich ist, da…“

Kommt Ihnen das bekannt vor?

So oder so ähnlich ist es bereits vielen Menschen ergangen.

Die häufigsten Ablehnungsgründe der Versicherer

Die 4 häufigsten Ablehnungsgründe sind (abgesehen von einer fehlenden Reaktion auf eine Nachfrage des Versicherers):

- die Nichterreichung des versicherten BU-Grades (zumeist festgestellt durch einen vom Versicherer bezahlten Sachverständigen)

- die vermeintliche Verletzung vorvertraglicher Anzeigepflichten

- die Anfechtung des Versicherungsvertrags durch den Versicherer wegen eines vermeintlichen Betrugs des Versicherungsnehmers sowie

- Ausschlussklauseln im Kleingedruckten Ihres Versicherungsvertrags

Wann tritt meine Berufsunfähigkeitsversicherung ein?

Da fragt man sich doch, was genau ist denn dann versichert?

Die Berufsunfähigkeitsversicherung zahlt eine monatliche Rente, wenn der Versicherte infolge von Krankheit oder Kräfteverfall seinen zuletzt ausgeübten Beruf voraussichtlich auf Dauer nicht mehr ausüben kann.

Die Voraussetzungen zur Erlangung der Berufsunfähigkeits-Leistung sind demnach im Einzelnen:

1. Krankheit oder Kräfteverfall

Der Versicherte leidet unter einer Krankheit oder einem Kräfteverfall.

Als Krankheit bezeichnet man in diesem Zusammenhang die negative Veränderung der körperlichen oder geistigen Gesundheit. Hierdurch müssen Fähigkeiten verloren gehen und damit die berufliche Einsatzmöglichkeit beeinträchtigt oder gar ausgeschlossen sein.

Unter Kräfteverfall versteht man den nicht altersgerechten Verlust der körperlichen oder geistigen Kräfte.

2. Unfähigkeit der Berufsausübung

Der Versicherte ist durch die gesundheitlichen Beeinträchtigungen nicht mehr in der Lage, seinen erlernten oder zuletzt ausgeübten Beruf auszuüben. Die Beeinträchtigung muss zudem so erheblich sein, dass der Versicherte auch einer anderweitigen Tätigkeit, die der Ausbildung und Erfahrung des Versicherten entspricht und seine bisherige Lebensstellung sichern könnte, nicht ausüben kann.

Versicherer nehmen in diesem Zusammenhang oftmals eine abstrakte oder konkrete Verweisung zum Anlass, die Leistungspflicht abzulehnen. Hierzu mehr

3. Voraussichtliches Andauern der Unfähigkeit der Berufsausübung

Die beschriebene Unfähigkeit zur Berufsausübung muss voraussichtlich auch andauern. Hierzu muss eine ärztliche Prognose erfolgen. Von einer voraussichtlich dauernden Berufsunfähigkeit ist dann auszugehen, wenn der Versicherte für mindestens sechs Monate nicht mehr arbeitsfähig ist.

4. Keine Ausschlussklauseln

Befinden sich in Ihrem Berufsunfähigkeitsversicherungsvertrag vereinbarte Ausschlüsse wie etwa die Berufsunfähigkeit infolge bestimmter Vorerkrankungen und beruht Ihre Berufsunfähigkeit auf eben dieser Vorerkrankung, lehnt der Versicherer die Leistung ab.

Ob und welche Ausschlüsse konkret vereinbart sind, weiß ein Versicherungsnehmer regelmäßig nicht. Zumeist finden sich die betreffenden Ausschlussklauseln im Kleingedruckten, die zumeist von Versicherten nicht im Detail gelesen oder verstanden werden.

Es empfiehlt sich daher, einen spezialisierten Anwalt hierfür zu Rate zu ziehen.

Fallstricke und Stolperfallen bei der Erlangung der BU-Leistung

Liegen die oben beschriebenen Voraussetzungen vor, ist damit noch nicht alles erledigt. Vielmehr gilt es nun das Verfahren zur Erlangung der BU-Leistung auch richtig zu führen. Hierbei können sich für den juristisch nicht vorbelasteten Versicherten einige Fallstricke und Stolperfallen ergeben.

Die Beantragung der Berufsunfähigkeits-Leistung bei Ihrem Versicherer kann in der Regel noch formlos erfolgen.

Erhalten Sie jedoch die Antwort Ihres Versicherers in Form eines 20-seitigen Fragebogens, ist es ratsam einen Anwalt hinzuzuziehen. Die Beantwortung dieses Fragebogens ist zum einen – aufgrund der teilweise komplexen Formulierungen – nicht einfach. Zum anderen hat dieser Schritt eine enorme Bedeutung für das gesamte weitere Verfahren, denn die versehentlich falsche Beantwortung dieser Fragen kann der Versicherung insoweit in die Hände spielen, als dass sie anschließend aufgrund dieses Umstands zu einer Ablehnung der Leistung berechtigt sein könnte.

Hat Ihre Versicherung die BU-Leistung bereits abgelehnt, ist spätestens hiermit der Zeitpunkt gekommen, einen Anwalt zu Rate zu ziehen. Erfahrungsgemäß werden Sie ohne anwaltliche Hilfe keine anderslautende Entscheidung Ihres Versicherers erlangen können.

Oftmals sind an die Geltendmachung der Ansprüche nach Ablehnung der Leistung auch Fristen gebunden, die es unbedingt einzuhalten gilt.

Sollte ein anschließendes gerichtliches Verfahren unumgänglich sein, ist es in der Regel schon gesetzlich vorgeschrieben, einen Anwalt hinzuzuziehen.

Deshalb: Beziehen Sie Ihren Anwalt zu Ihrem eigenen Schutz möglichst früh in den Prozess mit ein. So stellen Sie sicher, dass Sie auf dem Weg zur Erlangung Ihrer BU-Leistung in keine der oben genannten Fallstricke oder Stolperfallen geraten. Zudem ersparen Sie sich durch eine frühe anwaltliche Beratung womöglich schon eine gerichtliche Auseinandersetzung. Oftmals übernehmen auch Rechtschutzversicherungen in solchen Fällen die Kosten einer anwaltlichen Inanspruchnahme sowohl im außergerichtlichen als auch im gerichtlichen Verfahren.

So urteilte der Bundesgerichtshof

Im Folgenden finden Sie einige Urteile des Bundesgerichtshofs, die zum Thema Berufsunfähigkeitsversicherung bereits zugunsten des Versicherten ausgefallen sind:

BGH, Urteil vom 05.03.2008 Az.: IV ZR 119/06

Der Bundesgerichtshof hat bestätigt, dass die Versicherung - unter bestimmten Voraussetzungen - die Angaben nicht erst dann überprüfen darf, wenn der Versicherte einen Antrag auf Berufsunfähigkeits-Rente stellt. Zumindest dann, wenn ein Antragsteller unlogische oder unvollständige Angaben macht, darf die Versicherung ihm nicht rückwirkend die Zahlung verweigern, wenn sie bei der Antragstellung keine Rückfragen dazu gestellt hat. Immerhin hat der Anbieter ein Risiko und somit auch einen Beitrag für den Versicherten festgelegt. Was bei Vertragsabschluss nicht geprüft wurde, darf die Versicherung dem Erkrankten auch später nicht anlasten.

BGH, Urteil vom 15.02.2017 Az.: IV ZR 91/16

Die in Verträgen über eine Berufsunfähigkeitsversicherung verwendete Klausel:

"Als versicherter Beruf im Sinne der Bedingungen gilt die vor Eintritt des Versicherungsfalls zuletzt konkret ausgeübte Tätigkeit mit der Maßgabe, dass sie zu mindestens 90 Prozent als Schreibtischtätigkeit in Büro, Praxis oder Kanzlei ausgeübt wird. Im Falle einer BU-Leistungsprüfung erfolgt die Bemessung der Berufsunfähigkeit ausschließlich auf dieser Basis."

ist intransparent und damit unwirksam.

Hintergrund ist, dass die Versicherung die oben genannte Klausel in ihren Vertragsverhältnissen verwendet hatte. Sie wollte sich bei Eintritt der Berufsunfähigkeit darauf berufen, dass eine Berufsunfähigkeitsrente solange nicht gezahlt werde, wie der Versicherte noch zu 90 % in der Lage ist, eine sitzende Tätigkeit auszuüben. Unbeachtlich wäre hiernach für den Versicherer gewesen, ob der Versicherte seine bisher tatsächlich ausgeübte Tätigkeit weiterbetreiben kann. Für die Versicherung wäre lediglich von Bedeutung gewesen, ob der Versicherte irgendeine Art von sitzender Tätigkeit noch zu 90 % ausüben kann.

Folge für den Versicherten wäre gewesen, dass er womöglich in Bezug auf seinen tatsächlichen Beruf berufsunfähig gewesen wäre. Die Versicherung hätte ihm jedoch trotzdem keine Berufsunfähigkeitsrente gezahlt, weil er theoretisch irgendeine andere sitzende Tätigkeit weiterhin zu 90 % hätte ausüben können.

Der Bundesgerichtshof entschied hierzu, dass eine solche Klausel nicht mehr Sinn und Zweck einer Berufsunfähigkeitsversicherung erfülle. Sie versichere nämlich lediglich irgendeine sitzende Tätigkeit von mindestens 90 %. Eine Berufsunfähigkeitsversicherung diene jedoch gerade der Absicherung der konkreten beruflich geprägten Lebensstellung.

BGH, Urteil vom 06.12.2017 Az.: IV ZR 16/17

Der Bundesgerichtshof gab dem hier betroffenen Kraftfahrer Recht und verurteilte die Versicherung zur Auszahlung der vereinbarten Berufsunfähigkeitsrente an ihn.

Im Streitfall ging es hier darum, dass die Versicherung den Versicherungsnehmer bei Antragstellung nicht hinreichend über die Folgen einer Anzeigeobliegenheitsverletzung belehrt hatte.

Die Versicherung konnte sich daher im Ergebnis nicht auf eine solche berufen und musste dem Versicherten die vereinbarte Berufsunfähigkeitsrente zahlen.

Unterstützung vom Anwalt für Berufsunfähigkeitsversicherung

Gerne nehmen wir uns die Zeit, Sie zu Ihrem Anliegen zu beraten. Ob Sie nun aus Siegburg oder der näheren Umgebung wie Sankt Augustin, Troisdorf, Lohmar oder Hennef kommen oder ob Sie am anderen Ende der Bundesrepublik wohnen: Wir setzen Ihre Ansprüche bundesweit durch. Schließlich haben Sie Ihren Goldesel gerade für diesen Ernstfall versichert. Wir vertreten dabei ausschließlich Versicherungsnehmer, niemals Versicherer. Wenn es ernst wird, stehen wir sowohl außergerichtlich als auch im gerichtlichen Verfahren an Ihrer Seite.

Was wir Ihnen bieten:

- Hilfe und Beratung bei der Beantragung der Berufsunfähigkeitsrente

- Unterstützung bei der Beantwortung des Fragebogens und der Nachfragen des Versicherers

- Außergerichtliche Geltendmachung Ihrer Ansprüche gegenüber dem Versicherer

- Prozessführung im gerichtlichen Verfahren

6 Tipps bei BU-Eintritt:

- Statt einer langen Internetrecherche, die Ihnen am Ende womöglich mehr Verwirrung als Erkenntnis beschert: Lassen Sie sich bei Eintritt einer Berufsunfähigkeit direkt von einem hierauf spezialisierten Anwalt beraten!

- Stellen Sie gemeinsam mit ihm einen Antrag bei Ihrem Versicherer auf Leistung der Berufsunfähigkeitsrente

- Füllen Sie nach Rücksprache mit Ihrem Anwalt den Fragebogen aus

- Lassen Sie sich von einer (standardisierten) Ablehnung Ihrer Ansprüche durch den Versicherer nicht entmutigen

- Lassen Sie Ihre Ansprüche und die Ablehnungsgründe des Versicherers durch einen Anwalt prüfen und gehen Sie gegebenenfalls dagegen vor

- Lassen Sie Ihre Ansprüche notfalls auch gerichtlich durch einen Anwalt durchsetzen